April 19, 2020

Never waste a crisis – new customers flooding aligned advice firms

It feels like very old news to even mention the Royal Commission now, but if I can...

被動型投資的持續增長已經並不是什麼秘密了 – 並且這種全球趨勢在世界許多地方幾乎沒有表現出減緩的跡象。從更昂貴,更主動的策略到成本更低的被動策略(和智能beta)組合的這種轉變是資產管理業務收入增長的主要障礙,並且在資產所有者和零售中介機構一直希望降低全部策略的總費用的同時加劇了這種情況。仿佛需要這種趨勢作為証據一般,ETF行業驕傲地一路高歌猛進著在2019年底實現了(也許是暫時的)6萬億美元的資產管理規模裡程碑。

我們的資產管理客戶通常會問我們費用壓力何時才會下降,但情況是,在大多數市場中並未出現任何緩和的跡象。相反,我們甚至看到那些在理論上相信主動式資產管理價值的投資者增加了對被動資產的分配,以減少總費用預算。

除了一些基金經理人是顯著的例外之外,主動式資產管理行業對此趨勢的回應一直是無力和支離破碎的,並在某些情況下僅僅是徒然辯解而已。公平地講,進行主動式投資行業的分析通常需要非常精細化,而且遵循主動式管理的基金經理比被動的要多得多,也就是說,發展制定一份一致並有影響力的偏向於主動式管理的論調的挑戰更大。即便這樣,有一個一直以來具有廣泛影響力的言論是主動式管理基金確實在熊市中大放異彩,也就是說,市場低迷時是最能証明主動管理價值的時期。但問題是:誰會在遷延的牛市中遵照這個論調並付諸行動?

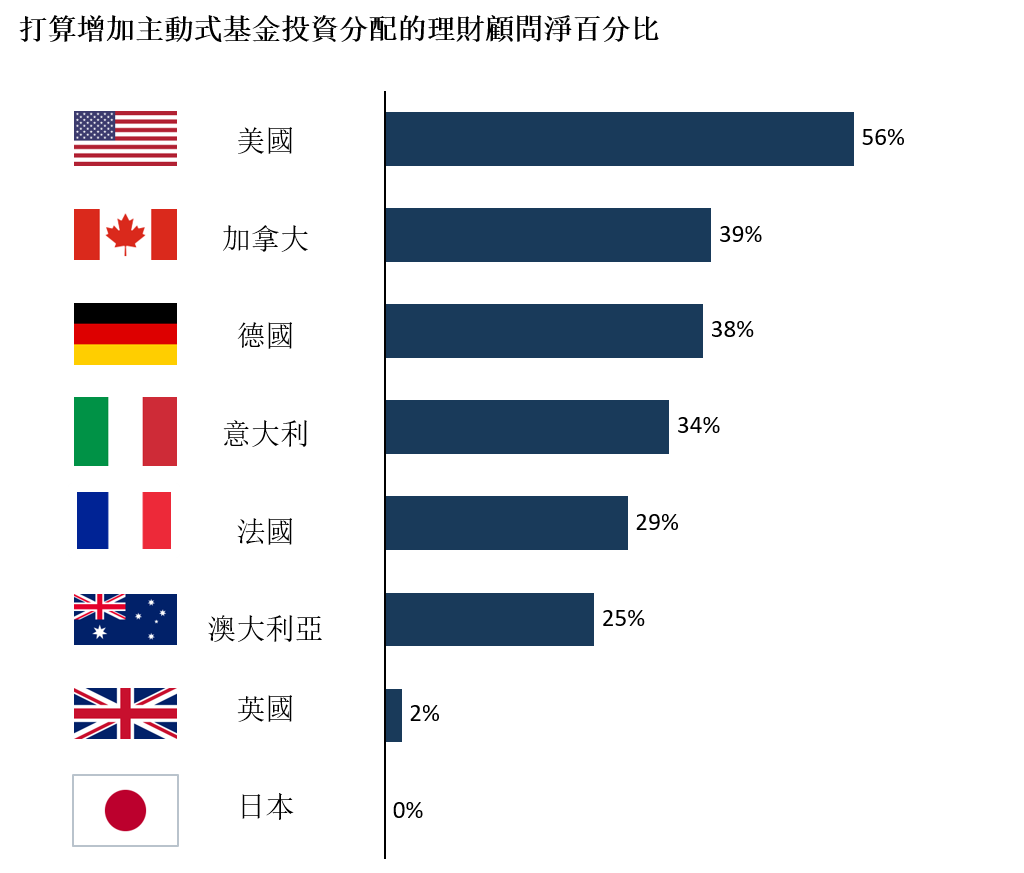

事實証明,全世界的理財顧問都清楚地傳達了這一意圖。如上圖所示,除了日本和英國(他們似乎很樂於堅持被動式投資)外,顧問們絕對都打算增加主動投資的敞口。在美國,這種趨勢最為明顯。在我們調研的所有國家中,美國的被動分配幾乎都是最高的(因此,對於主動管理者來說,收益會最大)。

沒有人會希望在世界上出現冠狀病毒,但是如果理財顧問按照他們的意圖行事,那麼主動式資產管理者將會看到一線曙光並因禍得福。